Cómo hacer tu declaración anual

Te enseñamos a hacer tu declaración anual de manera fácil.

Descubre tu saldo GRATIS¡Ah, la gran duda existencial de todo contribuyente! ¿Cómo hago mi declaración anual? Es como preguntarse si primero va la leche o el cereal… ¡Complicado!

Lo primero que debes saber es que cada persona física es un mundo (fiscal, claro). Tus obligaciones dependen de qué cómo ganas el dinero, es decir, de las actividades económicas que realices. Pero no te preocupes, en este artículo te vamos a explicar, de manera fácil de entender y sin tecnicismos aburridos, todo lo que necesitas saber para sobrevivir a la declaración anual. Además, te diremos qué documentos tener a la mano para que no te dé un ataque de pánico cuando veas la hoja en blanco.

Lo primero: esta es la documentación que necesitas

Para explicarlo mejor, dividiremos la documentación que deberías tener a la mano dependiendo el régimen fiscal en el que te ubiques.

- Régimen de Sueldos y Salarios: Facturas electrónicas emitidas por tus empleadores.

- Régimen de Intereses: Constancias de retenciones emitidas por las instituciones financieras.

- Régimen de Enajenación de Bienes: Habitualmente, se trata de personas que han enajenado propiedades inmuebles, por lo que para el llenado de su declaración, necesitan contar con la documentación proporcionada por un notario o corredor público.

- Régimen de Actividades Empresariales y Profesionales, Arrendamiento, Plataformas Digitales o Simplificado de Confianza: Facturas electrónicas emitidas por el propio contribuyente que realice su declaración, así como los estados de cuenta donde se reflejen los pagos correspondientes.

- Régimen de Enajenación de Acciones en Bolsa de Valores: Constancias emitidas por las casas de bolsa.

Para conseguir esta documentación, primero vas a necesitar entrar en el portal del SAT. Para ello, existen dos maneras de acceder al portal de declaraciones del Servicio de Administración Tributaria (SAT). La primera es ingresar mediante tu RFC y Contraseña. Debes recordar que el RFC para una persona física se compone de 13 posiciones, mientras que la Contraseña se integra de 8. Ingresa al portal de SAT ID, aquí puedes solicitarla sin necesidad de acudir a las oficinas del SAT: https://satid.sat.gob.mx/

Si no cuentas con Contraseña, puedes ingresar con la ayuda de tu e.firma (firma electrónica). Si es la primera vez que tramitas tu firma electrónica, será necesario que acudas a las oficinas del SAT, luego de haber agendado una cita en el siguiente portal: https://citas.sat.gob.mx/. Es importante tener en cuenta que el SAT no recibe a personas que quieran tramitar su firma electrónica sin previa cita.

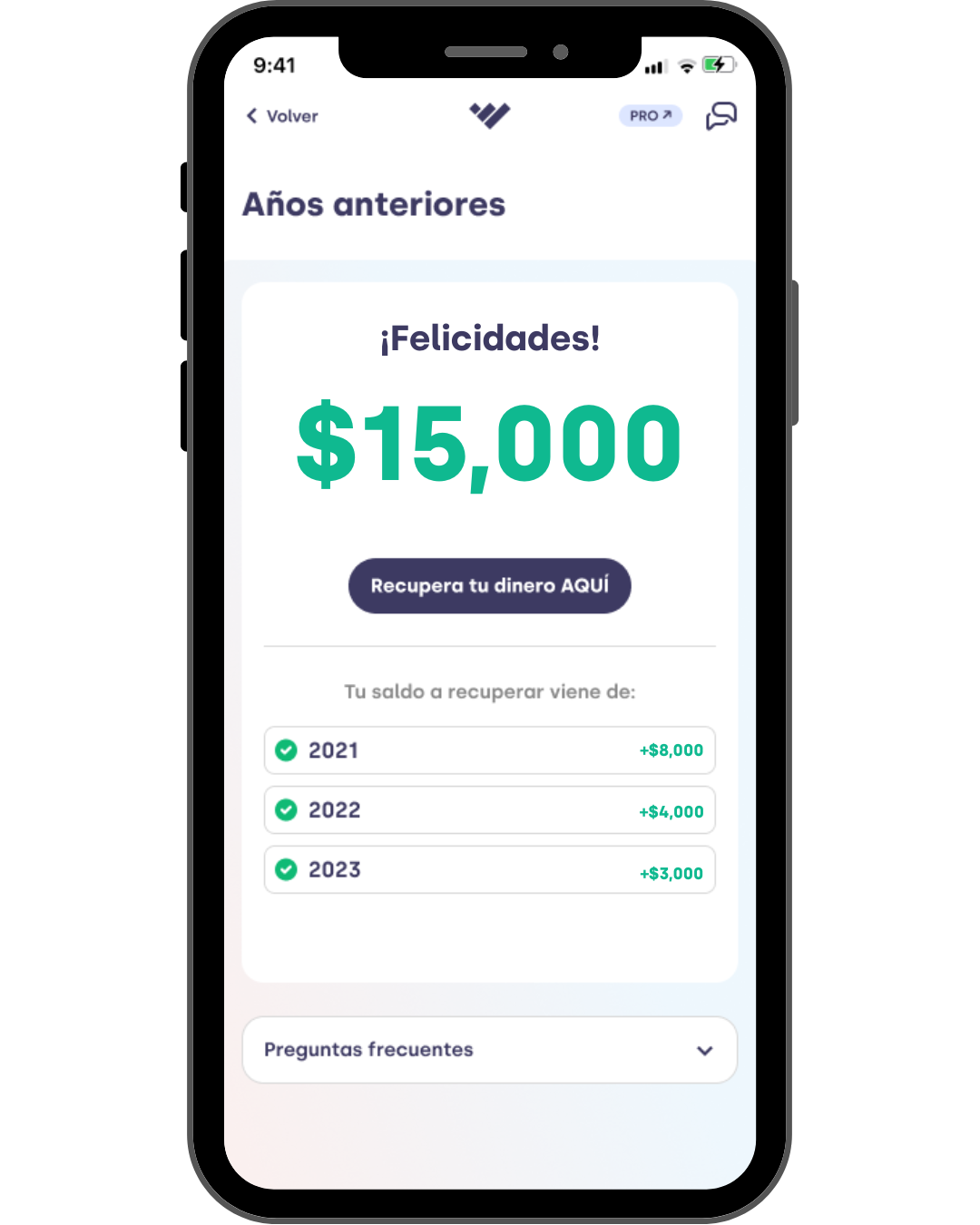

Descubre cuánto tienes con TaxDown

🔹Recupéralo sin riesgos

🔹Paga hasta que el SAT te deposite

Una vez que cuentes con la información para entrar al portal de declaraciones, puedes comenzar a preparar la información relativa a tus ingresos. De esta manera podrás corroborar que la información declarada coincide con tu documentación.

Otro punto importante para nuestra declaración anual son las deducciones personales. Estos son gastos que la legislación permite aplicar contra nuestros ingresos, y que causan un efecto positivo, pues si tuviéramos un saldo a favor, podría aumentarlo, y si tuviéramos un saldo a cargo, podría disminuirlo.

Para aplicar estas deducciones es importante que contemos con una factura electrónica y, en muchos de los casos, haberlas pagado con transferencia electrónica, cheque nominativo o tarjetas de débito/crédito.

¿Hasta cuándo puedes hacerla?

La fecha de presentación de la declaración anual de personas físicas es durante todo el mes de abril. Sin embargo, si ha transcurrido ese mes y aún no la presentas, hay dos razones para hacerla fuera de tiempo:

- Si tienes un saldo a favor, puedes reclamarlo hasta 5 años después.

- Si tienes un saldo a cargo, cada mes transcurrido acumularás recargos y actualizaciones, es decir, penalizaciones por no pagar a tiempo.

Hay que recordar que las personas que se encuentran obligadas a presentar su declaración anual, y no lo hacen en tiempo y forma, pueden ser acreedoras a una sanción económica (multa).

Carlos acaba de recuperar $3,500 mxn de sus impuestos.

¿Estás obligado a hacerla?

De manera general, todas las personas físicas que obtengan ingresos deben presentar la declaración anual ante el SAT, salvo que se trate de ciertos ingresos exentos, o bien, se haya hecho un pago definitivo. También es importante mencionar que si te encuentras en el Régimen de Sueldos y Salarios o de Intereses, podrías tomar la opción de no presentarla.

Si eres una persona asalariada, debes saber que no todos tienen acceso a esa facilidad, incluso cuando tu empleador sea el encargado de retener el impuesto. Existen supuestos que te obligan a presentar esta declaración, y son los siguientes:

- Tuviste ingresos mayores a 400,000 pesos en el año.

- Trabajaste para dos o más patrones en el mismo año, aun cuando no hayas rebasado los 400,000 pesos.

- Solicitaste por escrito a tu patrón que no presente tu Declaración Anual.

- Dejaste de prestar tus servicios antes del 31 de diciembre del año de que se trate.

- Prestaste servicios por salarios a personas que no efectúan retención como embajadas u organismos internacionales.

- Obtuviste otros ingresos acumulables (honorarios, arrendamiento, actividades empresariales, entre otros) además de salarios.

- Percibiste ingresos por concepto de jubilación, pensión, liquidación o algún tipo de indemnización laboral.

¿Qué otras cosas debes tener en cuenta al hacer la declaración anual?

Si el resultado de tu declaración es un saldo a favor, el SAT podría resolverla a través de un proceso ágil llamado «devolución automática». Desafortunadamente, en muchas ocasiones el propio SAT detecta inconsistencias entre la declaración y la información de sus propias bases de datos, por lo cual rechaza tu devolución. En este caso, el contribuyente deberá exigirla a través de un procedimiento manual, adjuntando la documentación necesaria para que se pueda devolver.

Preguntas frecuentes sobre cómo hacer la declaración anual

¿Tienes dudas? No eres el único, así que aquí resolvemos las más comunes.

Accede a la aplicación utilizando tu RFC y contraseña personal. Completa la información requerida en la declaración. Una vez hecho esto, firma tu declaración si es necesario y envíala. Obtén el comprobante de recepción de la declaración y, si es aplicable, la referencia de pago.

Buena pregunta. Si eres persona física y durante el año tuviste ingresos por sueldos, honorarios, arrendamiento, actividades empresariales, o incluso si vendiste una casa o tuviste intereses bancarios altos, tienes que presentar tu declaración.

Si solo trabajaste para un patrón y no tuviste ingresos extra, es probable que estés exento… pero no está de más checar tu caso en específico.

Pues no es por asustarte, pero el SAT no se anda con juegos. Si no presentas tu declaración cuando debías, te pueden caer multas, recargos, e incluso te pueden congelar la posibilidad de hacer trámites fiscales. Además, podrías perder la oportunidad de que te devuelvan saldo a favor (sí, dinero que te corresponde).

La fecha clave es abril de cada año. Generalmente, tienes del 1 al 30 de abril para enviarla. Si eres persona moral (es decir, empresa), te toca en marzo. Ojo: no esperes al último día, porque los sistemas del SAT suelen colapsar (como cuando se cae la página justo cuando más la necesitas).

¡Evita problemas con el SAT!

Existe otra manera de hacer tu declaración anual sin contratiempos y para ello te recomendamos acercarte con TaxDown. Ingresa a nuestra página web y solicita el plan que se ajuste a tus necesidades. El proceso es simple, se te asignará un asesor fiscal que presentará correctamente tu declaración y se comunicará contigo para despejar tus dudas. Regístrate y recupera lo que es tuyo.

¡Únete al equipo ganador!

¿Te ha servido este artículo?

Todos los medios hablan de nosotros

Deja una respuesta